No Results Found

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

एमएफयू बॉक्स एक पूर्ण बैक-ऑफिस प्लेटफॉर्म प्रदान करके एमएफडी और आरआईए की कार्यक्षमता को मजबूत करेगा जो तकनीकी रूप से अभिनव कार्यक्षमताओं से लैस है।

India, 19th Nov 2021: MF Utilities brought together renowned industry leaders and market experts as they discussed key topics concerning the mutual fund industry at its Unboxing MFU BOX event. On November 17th, the indigenously designed MFU BOX, a comprehensive state-of-the-art back-office system, was launched at a webinar hosted on communication medium Zoom on 17th Nov, 2021. Following the MFU BOX launch, CEOs and industry leaders presented their perspectives on the mutual fund business. Mr. A. Balasubramanian, Chairman AMFI, MD & CEO, Aditya Birla Sun Life AMC, along with Mr. Saurabh Nanavati, Chairman, MF Utilities, CEO, Invesco AMC, and Ms. Radhika Gupta, Vice Chairman AMFI, MD & CEO, Edelweiss AMC, shared their outlooks on the changing market dynamics of the mutual fund industry. The event featured industry speakers who shared their views on expert-moderated panel discussions about contemporary challenges impacting the mutual fund community and was attended by over 900 participants.

DEMAT अकाउंट खोलने के लिए यहाँ क्लिक करे और घर बैठे अकाउंट रेडी। 5 मिनट में भारत का नंबर 1 डीमैट खाता खोलने के लिए यहां क्लिक करें

MFU BOX will strengthen the functionality of MFDs and RIAs by providing a full back-office platform that is equipped with technologically innovative functionalities. This feature-rich solution will significantly enhance and augment the offerings of investors and the entire Mutual Fund industry for greater reach and faster response. The revolutionary system provides user-defined trend analytics, multidimensional transactional analysis, 360-degree client view, model portfolio, rebalancing, and behavioral risk assessment. MFU BOX exhibits the potential to process revenue and profitability modules with a pre-built BCP and includes a cloud-based data security framework.

Mr. A. Balasubramanian, Chairman, AMFI & MD&CEO, Aditya Birla Sun Life Mutual Fund said regarding MFU, “We have witnessed the growth and power of MFU over a period of time and it is truly phenomenal. MFU is very close to my heart and I am glad that it is quickly becoming a reliable and trustworthy platform that will only take the mutual funds industry to greater heights. The potential for MFU to become a onestop platform for the entire Mutual Funds industry is the very reason why it was created by UK Sinha, Exchairman, SEBI. In many ways, MFU is very similar in framework and potential to the banking industry. I am excited to witness MFU launching this complete back-office solution as this will further augment the recognition and appreciation for MFU BOX as a powerful platform and enhance the overall performance of the industry and the investors in specific. The Government of India is extremely satisfied with how the MF Industry has been channelizing and being a counterforce to the capital market while overdelivering on its commitments to the various stakeholders.

Ms. Radhika Gupta, Vice Chairman AMFI, MD & CEO, Edelweiss AMC said that “MFU BOX is an exciting and promising name for an AMC industry product. The industry needs more distributors and we are on the cusp of a transformation that is viable and scalable by what MFU brings to the table. The shift from real assets to financial assets will certainly put the MF industry on a growth trajectory. With the added input and push from relevant technological solutions such as BOX, MFU is bringing this evolution to reality faster than anticipated. The MF industry will greatly profit from this revolutionary back-office platform and will ease the workload and better the response rate for clients and all stakeholders.“

Details Video for Understand – Click Here

_____________________________________________________________________

Also Read:

1 -LIC जीवन शांति पॉलिसी में एकमुश्त निवेश कर पा सकते हैं हर महीने 4 लाख रुपये पेंशन, जीवनभर मिलता रहेगा फायदा

2 -LIC Jeevan Labh पॉलिसी में रोजाना 280 रुपये का निवेश कर, पाएं 20 लाख, जानें क्या है ये पूरा प्लान

————————————————————————————————–

Mr. Saurabh Nanavati, Chairman, MF Utilities, CEO, Invesco AMC was hailing the unveiling of MFU BOX and said, “Digital is the way forward and MFU is leading the way for the industry. To grow and scale the mutual funds’ industry, technological innovations are necessary to be injected seamlessly into the system. Today, every business is growing by leaning on technology and the digitization of products has helped bring newer clients within the industry. MFU has helped realize this need and has rapidly provided the industry with a very relevant platform to expand and enhance its services. MFU BOX will empower investors to boost their offerings much more efficiently and effortlessly.

According to Mr. Ganesh Ram, MD & CEO, MF Utilities, “MFU is proficient in understanding and tapping into the varied needs and requirements of the market. At such a critical time of recovery, MFU BOX is the answer to bringing a faster and more practical way of delivering insights and delivering client expectations. This will help attract more clients to engage and become a part of the mutual funds industry. MFU BOX is the answer to capitalizing on the various needs and giving the entire industry enormous leverage to upscale and expand their business offerings. We believe that BOX will create a positive disruption and infuse a definitive success to all its users with its unique features.”

As of Oct 31st, 2021, MFU handled a total AUS (Asset under services) of 2.94 lakh crore with a turnover of 1.82 Lakhs Crores. Since its inception, MFU saw 12,30,330 SIP and 7,54,320 CAN (Universal Account Number) registrations apart from managing 14,61,913 NCTs (Non-commercial transactions) and a combined 34,973 registrations for DST (Distributors) and RIA (Registered Investment Advisors).

Pls find attached Presentation for more awareness- CLICK HERE

हमेशा डिविडेंड के लिए ये वाला शेयर

Rs.2,5,0000 से ऊपर प्रोविडेंड फण्ड (PF) इनकम पर देना होगा आपको टैक्स 1 Apr 2021

आप अपना सुझाव हमें निचे कमेंट बॉक्स में दे सकते है। अगर आपको किसी और सब्जेक्ट के बारे में कोई सुझाव चाहिए तो जरूर लिखे.

धन्यवाद !

अशोक कुमार

AG Investment

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

Ashish Kacholia Portfolio: बाजार के दिग्गज निवेशकों में से एक आशीष कचोलिया (Ashish Kacholia) ने दिसंबर तिमाही के दौरान चार और शेयरों पर नया दांव खेला है. इनमें जेनेसिस इंटरनेशनल कॉर्प (Genesys International Corp), इगरशी मोटर्स इंडिया (Igarashi Motors India), यूनाइटेड ड्रीलिंग्स टूल्स (United Drilling Tools) और SJS इंटरप्राइसेज (SJS Enterprises) शामिल हैं. ऑटो और कंज्यूमर कंपनियों के लिए लोगो बनाने वाली SJS इंटरप्राइसेज की 15 नवंबर 2021 को मार्केट में लिस्टिंग हुई थी.

आशीष कचोलिया ने दिसंबर तिमाही में जेनेसिस इंटरनेशनल कॉर्प में 1.95 फीसदी (608,752 शेयर) हिस्सेदारी खरीदी है. इसकी मार्केट वैल्यू 35.5 करोड़ रुपये है. वहीं, इगरशी मोटर्स में कचोलिया ने 1.27 फीसदी (399,550 शेयर) स्टेक खरीदा है. इसकी वैल्यू 20.5 करोड़ है. जबकि, यूनाइटेड ड्रीलिंग टूल्स में कचोलिया ने 2.58 फीसदी स्टेक (524,005 शेयर) खरीदा है. इसकी वैल्यू 30.6 करोड़ रुपये है. दूसरी ओर, नवंबर 2021 में लिस्टेड SJS इंटरप्राइसेज में कचोलिया की 3.77 फीसदी (1,148,342 शेयर) हिस्सेदारी है, जिसकी मार्केट वैल्यू 48.6 करोड़ रुपये है.

मिडकैप -बाजार में दौड़ लगाने को तैयार हैं

आशीष कचोलिया को मिड और स्मॉलकैप स्पेस में मल्टीबैगर स्टॉक चुनने के लिए जाना जाता है. कचोलिया ने जिन 4 शेयरों में नई खरीदारी की है, उनमें कई शेयर मल्टीबैगर रहे हैं. Genesys International Corp का बीते एक साल का रिटर्न 402 फीसदी रहा है. Igarashi Motors India के स्टॉक्स में 1 साल में 45 फीसदी का उछाल रहा है. United Drilling Tools के शेयर में निवेशकों को एक साल के दौरान 93 फीसदी का दमदार रिटर्न मिला है. वहीं, हाल ही में लिस्ट SJS इंटरप्राइसेज के शेयर एक महीने में 7 फीसदी तक उछल चुके हैं.

दिग्गज निवेशक आशीष कचोलिया (Ashish Kacholia) के पोर्टफोलियो में अब 31 शेयर हो चुके हैं. इनमें हॉस्पिटैलिटी, एजुकेशन, इंफ्रा और मैन्युफैक्चरिंग से जुड़े स्टॉक शामिल हैं. इनके पोर्टफोलियो पर स्टॉक मार्केट में निवेश करने वाले लोगों की नजर रहती है. कचोलिया पोर्टफोलियो की 14 जनवरी को नेटवर्थ 1,955.7 करोड़ रुपये से ज्यादा रही.

Best Midcap Stocks:मिडकैप स्टॉक्स रिटेल निवेशकों की हमेशा से पसंद रहे हैं. इसके पीछे वजह है कि इस सेग्मेंट में निवेश के ज्यादा और एक से बढ़कर एक विकल्प मौजूद हैं. इकोनॉमिक रिकवरी और बेहतर मैक्रो कंडीशंस में मिडकैप का प्रदर्शन भी बेहतर रहता है. बीते 1 साल की बात करें तो बहुत से मिडकैप शेयरों में जोरदार तेजी आ चुकी है. लेकिन इस रैली में भी बहुत से मिडकैप ऐसे हैं, जो मजबूत फंडामेंटल के बाद भी नहीं चल पाए हैं या उनमें करेक्शन रहा है. फिलहाल अब ये आकर्षक वैल्युएशन पर हैं और शॉर्ट टर्म से लॉन्ग टर्म में अच्छी रैली दिखाने को तैयार हैं. आज इस लिस्ट में Karur Vyasa Bank, Minda Corp, Rallis India, JK Paper, Sumitomo Chemical और Jubilant Pharmova जैसे शेयर शामिल हैं. जी बिजनेस के मैनेजिंग एडिटर अनिल सिंघवी के साथ बात चीत में मार्केट एक्सपर्ट जय ठक्कर और एनलिस्ट अंबरिश बलिगा ने अपनी पसंद के रूप में इन्हें चुना है. आप भी इनमें पैसे लगाकर अच्छा मुनाफा कमा सकते हैं.

लॉन्ग टर्म: Karur Vyasa Bank

अंबरिश बलिगा ने लॉन्ग टर्म के लिए Karur Vyasa Bank में निवेश की सलाह दी है. शेयर के लिए 70 रुपये का टारगेट रखा है. बैंक के देशभर में 781 ब्रॉन्च हैं. साउथ इंडिया बेस्ड बैंक की एडवांस में 7 फीसदी ग्रोथ रही है. डिपॉजिट ग्रोथ भी बेहतर है. स्टॉक बीते 2 साल में अंडरपरफॉर्मर रहा है. लेकिन अब बेहतर फाइनेंशियल प्रदर्शन के चलते ग्रोथ का अनुमान है.

पोजिशनल: Minda Corp

अंबरिश बलिगा ने पोजिशनल पिक के रूप में Minda Corp में निवेश की सलाह दी है. शेयर के लिए 230 रुपये का टारगेट रखा है. 6 देशों में कंपनी का प्लांट है. यह आटो एंसिलरी की मजबूत कंपनी है. कंपनी का प्रोडक्ट पोर्टफोलियो मजबूत है.

शॉर्ट टर्म, पोजीशनल और लॉन्ग टर्म के लिए अंबरीश बलिगा के 3 बेहतरीन मिडकैप Picks

Short Term- Rallis India

Positional Term- Minda Corp

Long Term- Karur Vysya Bank#SPLMidcapStocks | #MidcapStocks | #StocksToBuy @AnilSinghvi_ | @ambareeshbaliga pic.twitter.com/qhYlF4EKKX

— Zee Business (@ZeeBusiness) January 14, 2022

शॉर्ट टर्म: Rallis India

अंबरिश बलिगा ने शॉर्ट टर्म के लिए Rallis India में निवेश की सलाह दी है. शेयर के लिए 310 रुपये का टारगेट रखा है. यह एक लीडिंग एग्रो केमिकल कंपनी है. कंपनी का प्रोडक्ट पाइपलाइन मजबूत है. दिसंबर तिमाही में मजबूत प्रदर्शन रहने का अनुमान है.

लॉन्ग टर्म: JK Paper

जय ठक्कर ने लॉन्ग टर्म के लिए JK Paper में निवेश की सलाह दी है. शेयर के लिए 330 रुपये का टारगेट रखा है. जबकि 160 रुपये पर स्टॉप लॉस रखने की सलाह है. शेयर में अच्छा खासा करेक्शन देखने को मिल चुका है. लेकिन अब लॉन्ग टर्म इंडीकेटर पॉजिटिव हैं. स्टॉक में रिस्क रिवार्ड अच्छा बना है.

पोजिशनल: Sumitomo Chemical

जय ठक्कर ने पोजिशनल पिक के रूप में Sumitomo Chemical में निवेश की सलाह दी है. शेयर के लिए 505 रुपये का टारगेट रखा है. जबकि 349 रुपये पर स्टॉप लॉस रखने की सलाह है. शेयर में अब पॉजिटिव मोमेंटम बनता दिख रहा है. स्टॉक में रिस्क रिवार्ड अच्छा बना है.

शॉर्ट टर्म, पोजीशनल और लॉन्ग टर्म के लिए जय ठक्कर के 3 बेहतरीन मिडकैप Picks

Short Term- Jubilant Pharmova

Positional Term- Sumitomo Chemical

Long Term- JK Paper#SPLMidcapStocks | #MidcapStocks | #StocksToBuy @AnilSinghvi_ | @JayThakkar22 pic.twitter.com/Rm2BkKlLK

शॉर्ट टर्म: Jubilant Pharmova

जय ठक्कर ने शॉर्ट टर्म के लिए Jubilant Pharmova में निवेश की सलाह दी है. शेयर के लिए 650 रुपये का टारगेट रखा है. जबकि 546 रुपये पर स्टॉप लॉस रखने की सलाह है.

एलआईसी एजेंट बनने के लिए यहां क्लिक करें

स्टार हेल्थ एजेंट बनने के लिए यहां क्लिक करें

एलआईसी धन रेखा योजना संख्या 863 के फीचर्स : –

एलआईसी का धन रेखा योजना 13 दिसंबर, 2021 (स्रोत: परिपत्र) को लॉन्च की गई है। यहां प्रमुख विशेषताएं हैं:

1) यह नॉन लिंक्ड, नॉन पार्टिसिपेंटिंग, इंडिविजुअल, सेविंग्स, मनी बैक प्लान है।

2) इस योजना में 2 लाख रुपये की न्यूनतम राशि का आश्वासन दिया गया है और अधिकतम कोई सीमा नहीं है

3) कोई भी व्यक्ति जो 90 दिनों से 55/60 वर्ष की आयु में है, इस योजना पर विचार करने के लिए पात्र है। नीचे प्रवेश की अधिकतम आयु है।

| Single Premium | Limited Premium | Term |

|---|---|---|

| 60 | 55 | 20 |

| 50 | 45 | 30 |

| 40 | 35 | 40 |

4) पॉलिसी 20, 30 और 40 वर्ष के कार्यकाल के लिए उपलब्ध है।

5) यह योजना एक सीमित प्रीमियम भुगतान योजना (पॉलिसी अवधि के आधे के लिए भुगतान की जाने वाली, या तो वार्षिक, छमाही, त्रैमासिक और मासिक) और एकल प्रीमियम विकल्प के साथ आती है।

6) कार्यकाल के आधार पर 50 रुपये प्रति हजार राशि बीमित राशि के अतिरिक्त की गारंटी है।

7) प्लान ऑनलाइन मोड और ऑफलाइन मोड दोनों में उपलब्ध है। ऑफलाइन मोड के तहत, किसी को एलआईसी एजेंट या एलआईसी शाखा से संपर्क करना होगा और यह प्लान खरीदना होगा।

8) यह योजना तरलता आवश्यकताओं के लिए ऋण सुविधा प्रदान करती है

9) यह सवार के साथ आता है, हालांकि, यह अतिरिक्त प्रीमियम के साथ आएगा।

एलआईसी धन रेखा नीति में गारंटीकृत अतिरिक्त क्या हैं?

गारंटीड अतिरिक्त पॉलिसी अवधि पर निर्भर करता है:

1) 6 से 20 साल का कार्यकाल योजना – 1,000 रुपये की राशि सुनिश्चित करने के लिए 50 रुपये की गारंटी

2) 21 से 30 साल की कार्यकाल योजना – 1,000 रुपये की राशि सुनिश्चित करने के लिए 55 रुपये की गारंटी

3) 31 से 40 साल का कार्यकाल योजना – 1,000 रुपये की राशि सुनिश्चित करने के लिए 60 रुपये की गारंटी

इसका मतलब यह है कि 1 से 5 साल के कार्यकाल के लिए कोई गारंटी वर्धन (GA) नहीं है। यदि आप उच्च बीमा राशि का विकल्प चुनते हैं तो यह जीए प्रति हजार राशि भी बढ़ाएगा।

एलआईसी धन रेखा नीति में लाभ

इसके दो फायदे हैं, यानी मृत्यु लाभ और जीवित रहने के लाभ।

#1 – एलआईसी धन रेखा में मृत्यु लाभ

पॉलिसी धारक की दुर्भाग्यपूर्ण मृत्यु का मामला, बीमित राशि का 125% या वार्षिक प्रीमियम का 7 गुना जो भी अधिक होगा, गारंटीकृत परिवर्धन के साथ भुगतान किया जाएगा, नामांकित व्यक्ति को भुगतान किया जाएगा। इसके बाद पॉलिसी बंद हो जाती है।

#2 – धन रेखा योजना में सर्वाइवल बेनिफिट्स

इस एलआईसी योजना का जीवित लाभ पॉलिसी धारक द्वारा चुना गया योजना की अवधि पर निर्भर करता है।

# 20 साल के कार्यकाल के साथ नीति

i) बीमित राशि का 10% 10वें वर्ष और 15वें वर्ष के अंत में भुगतान किया जाएगा।

ii) प्रथम वर्ष से 5वें वर्ष तक कोई जीए नहीं है।

iii) छठे से 20 वर्ष तक, बीमा राशि के साथ परिपक्वता पर 50 रुपये प्रति हजार राशि का भुगतान किया जाएगा

# 30 साल के कार्यकाल के साथ नीति

i) बीमित राशि का 10% 15वें वर्ष, 20वें वर्ष और 25वें वर्ष के अंत में भुगतान किया जाएगा) पहले वर्ष से 5वें वर्ष तक कोई जीए नहीं है ।

iii) छठे से 20 वें वर्ष तक, परिपक्वता पर 50 रुपये प्रति हजार राशि सुनिश्चित की गारंटी दी जाएगी।

iv) 21 से 30 वें वर्ष तक, बीमित राशि के साथ परिपक्वता पर 55 रुपये प्रति हजार राशि का भुगतान किया जाएगा।

# 40 साल के कार्यकाल के साथ नीति

i) बीमित राशि का 20% 20वें वर्ष, 25वें वर्ष, 30वें वर्ष और 35 वें वर्ष के अंत में भुगतान किया जाएगा

ii) प्रथम वर्ष से 5वें वर्ष तक कोई जीए नहीं है।

iii) छठे से 20 वें वर्ष तक, परिपक्वता पर 50 रुपये प्रति हजार राशि सुनिश्चित की गारंटी दी जाएगी।

iv) 21 से 30 वें वर्ष तक, परिपक्वता पर 55 रुपये प्रति हजार राशि सुनिश्चित की गारंटी दी जाएगी।

v) 31 से 40 वें वर्ष तक, बीमित राशि के साथ परिपक्वता पर 60 रुपये प्रति हजार राशि का भुगतान किया जाएगा।

एलआईसी धन रेखा योजना – एक उदाहरण के साथ समझाया गया

यहां धन रेखा एलआईसी योजना कैसे काम करती है इसका एक उदाहरण है। 30 साल की पॉलिसी अवधि के लिए 10 लाख रुपये की पॉलिसी के लिए नमूना लिया जाता है

Open DEMAT ACCOUNT FREE- ZERODHA

Open DEMAT ACCOUNT FREE- ALICE BLUE

LIC IPO promises to be the biggest Indian IPO till date with Rs 1 lakh crores estimated. It will surpass the 2nd largest Paytm IPO which was of around Rs 18k crores. The LIC IPO opening date is not announced yet, but it is believed to be coming in a few months time.

Life Insurance Corporation of India recently declared that if LIC Policy holders (under LIC Policy Reserved Quota) want to apply for the LIC IPO then they will have to compulsorily link their PAN with their existing LIC policies. The LIC Policy Quota reserves upto 10% shares to opt for out of the complete LIC IPO issue size.

Life Insurance Corporation of India recently declared that if LIC Policy holders (under LIC Policy Reserved Quota) want to apply for the LIC IPO then they will have to compulsorily link their PAN with their existing LIC policies. The LIC Policy Quota reserves upto 10% shares to opt for out of the complete LIC IPO issue size.

The reason for this LIC PAN Linking is Validation (Demat Account), e-KYC, and all other service aspects related to LIC. You can get all the details of the LIC IPO here.

If you have LIC Policies and want a share in the LIC IPO, but don’t have a demat account then you won’t be able to apply. Thus, Apply a DEMAT ACCOUNT Now -ALICE BLUE or DEMAT ACCOUNT -ZERODHA which gets created in minutes these days. You can also apply for the LIC IPO without having an LIC Policy, but your chances to get allotment will be lesser comparatively.

OPEN DEMAT ACCOUNT – ALICE BLUE

OPEN DEMAT ACCOUNT – ZERODHA

LINK YOUR PAN ONLINE IN POLICY- LIC PAN LINK

ONLINE CHECKING POLICY PAN STATUS – LIC PAN STATUS

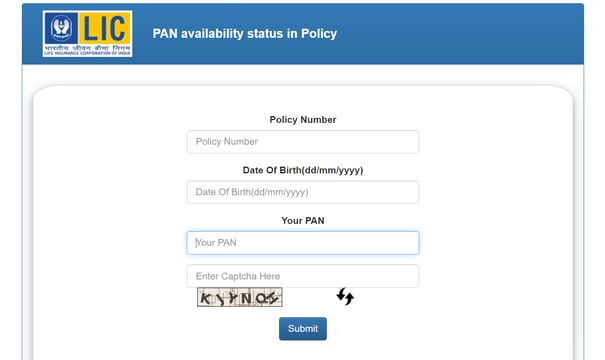

1. Visit this LIC PAN Link to check if your PAN is linked to your policy or not.

2. Here, you need to provide your policy number, date of birth, and PAN number.

3. After clicking “Submit” if you get a ‘PAN not registered’ message then you need to move ahead for linking PAN with LIC Policy else you can opt-out.

3. After clicking “Submit” if you get a ‘PAN not registered’ message then you need to move ahead for linking PAN with LIC Policy else you can opt-out.

4. Now, click on the above button (click here) to proceed further.

4. Now, click on the above button (click here) to proceed further.

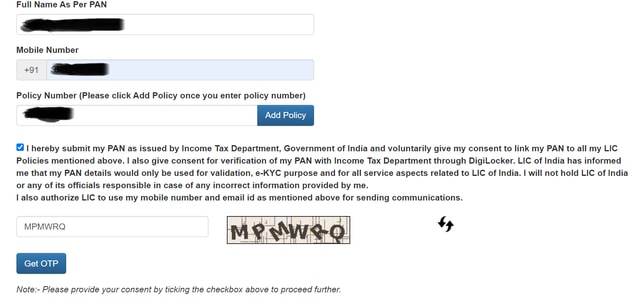

5. A new form will open asking for your DOB, gender, email, PAN, full name, mobile number (which is registered with your LIC policy), and policy number.

6. After filling it you need to tick a self-declaration check box, enter CAPTCHA, and click on “Get OTP”.

6. After filling it you need to tick a self-declaration check box, enter CAPTCHA, and click on “Get OTP”.

7. Enter the OTP received on your registered mobile number. It will also show the details provided by you on the top so that you can recheck before proceeding ahead.

7. Enter the OTP received on your registered mobile number. It will also show the details provided by you on the top so that you can recheck before proceeding ahead.

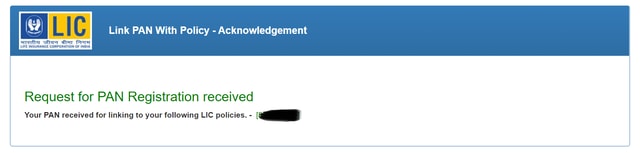

8. That’s it! You will receive an acknowledgement message such as the one shown below.

This was all about PAN linking to LIC Policy. You can also checkout the Latest IPO News for updates on the upcoming IPOs in December 2021.

This was all about PAN linking to LIC Policy. You can also checkout the Latest IPO News for updates on the upcoming IPOs in December 2021.