by Ashok Kumar | Aug 20, 2021 | Uncategorized

| Taxfree Bonds |

| ISIN | Security | Maturity Date | Interest Payment Dates | Credit Rating | Quantum in Rs. | Yield |

| INE031A07907 | 8.14% HUDCO 25-Oct-2023 | 25-Oct-23 | Annual on 25-Oct | AAA | Multiple of 5 cr | 3.65% |

| INE053F07777 | 7.19% IRFC 31-Jul-2025 | 31-Jul-25 | Annual on 15-April | AAA | Multiple of 5 cr | 4.15% |

| INE031A07AR8 | 7.39% HUDCO 15-Mar-2031 | 15-Mar-31 | Annual on 15-Dec | CARE AAA/Stable | Multiple of 5 cr | 4.45% |

| INE906B07EO8 | 7.39% NHAI 09-Mar-2031 | 9-Mar-31 | Annual on 1-Oct | IND AAA/Stable | Multiple of 5 cr | 4.45% |

| Perpetual Bonds |

| ISIN | Security | Call Date | Interest Payment Dates | Credit Rating | Quantum in Rs. | Yield |

| INE160A08076 | 9.15% PNB Bank 13-Feb-2025 | 13-Feb-25 | Annual on 13-Feb | CARE AA-/Stable | Multiple of 10 lakhs | 8.45% |

| INE062A08249 | 7.74% SBI Perp 9-Sep-2025 | 9-Sep-25 | Annual on 9-Sep | CRISIL AA+/Stable | Multiple of 10 lakhs | 7.20% |

| INE062A08272 | 7.73% SBI Perp24-Nov-2025 | 24-Nov-25 | Annual on 24-Nov | CRISIL AA+/Stable | Multiple of 1 cr | 7.20% |

| INE614B08047 | 12% Karnataka bank perp 18-Feb-2024 | 18-Feb-24 | Annual on 18-Feb | CARE A/Stable | Multiple of 10 Lakhs | 9.00% |

| INE062A08199 | 9.45% SBI Perp 22-Mar-2024 | 22-Mar-24 | Annual on 22-Mar | CRISIL AA+/Stable | Multiple of 10 lakhs | 6.85% |

| INE062A08199 | 9.45% SBI Perp 22-Mar-2024 | 22-Mar-24 | Annual on 22-Mar | CRISIL AA+/Stable | Multiple of 50 Lakhs | 6.90% |

| INE084A08136 | 9.04% BOI 28-Jan-2026 | 28-Jan-26 | Annual on 04-Jan | CRISIL AA-/Stable | Multiple of 1 Cr | 8.75% |

| INE476A08100 | 8.50% Canara Perp 31-Dec-2025 | 31-Dec-25 | Annual on 31-Dec | IND AA/Stable | Multiple of 1 Cr | 8.50% |

| INE095A08082 | 10.50% Indusind Bank perp 28-March-2024 | 28-Mar-24 | Annual on 28-Mar | CRISIL AA/Stable | Multiple of 10 lakhs | 8.90% |

| INE028A08216 | 8.25% BOB Perp 17-July-2025 | 17-Jul-25 | Annual on 17-July | AA+ / Crisil | 10 lakhs | 7.50% |

| INE008A08V59 | 9.50% IDBI 03-Feb-2025 (Tier 2) | 3-Feb-25 | Annual on 3-Feb | CRISIL A+/Stable | Multiple of 10 lakhs | 8.60% |

| INE020B08DL4 | 7.97% REC Perp Call date 22-Jan-2031 | 22-Jan-31 | Annual on 31-Jan | CRISIL AAA/Stable / CARE AA+/Stable | Multiple of 10 lakhs | 7.20% |

| INE601U08242 | 9.10% TMFL 15-Jun-2031 | 15-Jun-31 | Annual on 15-Jun | ICRA A/Stable | Multiple of 10 lakhs | 8.50% |

| INE601U08143 | 10.25% TMFL 24-Sep-2030 | 24-Sep-30 | Annual on 15-Jun | ICRA A/Stable | Multiple of 10 lakhs | 8.50% |

| Private Sector Bonds |

| ISIN | Security | Maturity Date | Interest Payment Dates | Credit Rating | Quantum in Rs. | Yield |

| INE729N08022 | 10.90% TVS Credit Service Ltd 07-Aug-2024 (Unlisted) | 7-Aug-24 | Annual on 07-Feb | CRISIL AA-/Stable | Multiple of 10 Lakhs | 8.80% |

| INE729N08022 | 10.90% TVS Credit Service Ltd 07-Aug-2024 (Unlisted) | 7-Aug-24 | Annual on 07-Feb | CRISIL AA-/Stable | Multiple of 50 Lakhs | 8.85% |

| INE219X07264 | 8.20% India Grid Trust 6-May-2031 | 6-May-31 | Annual on 6-May | CRISIL AAA/Stable | Multiple of 10 lakhs | 7.55% |

| INE124N07242 | 11.1610% ESS KAY FINCORP LIMITED 05-Mar-2024 | 5-Mar-24 | Monthly | CARE A/Stable | Multiple of 10 lakhs | 9.50% |

| INE007N08015 | 9.90% FEDBANK FINANCIAL SERVICES LTD 30-Sep-2027 | 30-Sep-27 | Annual on 30-Sep | IND AA-/Stable | Upto 1 cr | 9.10% |

| INE115A08377 | 7.70% LIC Housing Sub Debt 19-Mar-2031 | 19-Mar-31 | Annual on 19-Mar | CRISIL AAA/Stable | Multiple of 5 cr | 7.20% |

| INE721A08DC8 | 10.25% STFC 26-April-2024 | 26-Apr-24 | Monthly payment | CRISIL AA+/Negative | Multiple of 10 lakhs | 9.45% |

| INE00MX08011 | 11.70% SVATANTRA MICROFIN PRIVATE LIMITED 30-Nov-2023 | 30-Nov-23 | Annual on 31-May | CRISIL A+/Stable | Multiple of 10 lakhs | 10.00% |

| State Govt Bonds |

| ISIN | Security | Maturity Date | Interest Payment Dates | Credit Rating | Quantum in Rs. | Yield |

| INE540P07251 | 9.75% UPPCL 20-Oct-2026 | 20-Oct-26 | Quarterly | IND A+(CE)/Stable | Multiple of 10 Lakhs | 9.26% |

| INE540P07343 | 10.15% UPPCL 20-Jan-2027 | 20-Jan-27 | Quarterly | IND A+(CE)/Stable | Multiple of 10 Lakhs | 9.30% |

| INE540P07343 | 10.15% UPPCL 20-Jan-2027 | 20-Jan-27 | Quarterly | IND A+(CE)/Stable | Multiple of 50 Lakhs | 9.34% |

| Contact us | | | | | | |

by Ashok Kumar | Aug 19, 2021 | Investments

केनरा रोबेको म्यूचुअल फंड केनरा रोबेको वैल्यू फंड के रूप में एनएफओ के साथ आ रहा है ।

केनरा रोबेको वैल्यू फंड एक ओपन एंडेड वैल्यू फंड होगा जो मुख्य रूप से इक्विटी और इक्विटी से संबंधित उपकरणों में मूल्य निवेश के बाद होगा । यह फंड 13 अगस्त, 2021 से 27 अगस्त, 2021 तक सब्सक्रिप्शन के लिए खुला रहेगा।

केनरा रोबेको वैल्यू फंड निवेश उद्देश्य ”

फंड का निवेश उद्देश्य इक्विटी और इक्विटी से संबंधित साधनों में मुख्य रूप से मूल्य शैली लागू करते समय दीर्घकालिक विकास प्राप्त करना है।

केनरा रोबेको वैल्यू फंड आवंटन

फंड के लिए एसेट एलोकेशन कुछ इस तरह होगा

Asset Class | Minimum % | Maximum % |

| Equity and Equity Related instruments | 65 | 100 |

| Debt and Money market instruments | 0 | 35 |

| Units issues by REITS and InvITs | 0 | 10 |

| Units of MF Schemes | 0 | 5 |

| Equity Exchange Traded Funds | 0 | 10 |

उपरोक्त आंकड़े केवल सांकेतिक हैं और तय नहीं हैं, निधि प्रबंधकों को प्रचलित बाजार स्थितियों के आधार पर परिसंपत्ति वर्गों में जाने की स्वतंत्रता है जब तक कि वे अनुमत जनादेश के भीतर रहते हैं ।

केनरा रोबेको वैल्यू फंड विकल्प

केनरा रोबेको वैल्यू म्यूचुअल फंड निवेशकों को निम्नलिखित दो विकल्प प्रदान करता है

विकास(GROWTH):

यह विकल्प उन निवेशकों के लिए सबसे उपयुक्त है जो लाभांश की मांग नहीं कर रहे हैं या जो मासिक आय के स्रोत के रूप में म्यूचुअल फंड लाभांश पर निर्भर नहीं हैं और बल्कि उनकी पूंजी की सराहना करते हैं।

आय वितरण सह पूंजी निकासी (DIVIDEND):

यह विकल्प उन निवेशकों के लिए सबसे उपयुक्त है जो लाभांश की मांग कर रहे हैं या जो मासिक आय के स्रोत के रूप में म्यूचुअल फंड लाभांश पर निर्भर हैं और पूंजीगत प्रशंसा की तलाश में नहीं हैं।

यदि आप विकास और आय वितरण सह पूंजी निकासी विकल्प के बीच किसी विशेष विकल्प का विकल्प नहीं चुनते हैं तो डिफ़ॉल्ट विकल्प विकास होगा।

वैल्यू फंड क्या है?

एक मूल्य निधि वह है जिसमें उन शेयरों की ओर अधिक आवंटन किया जाता है जो उनके आंतरिक मूल्य से कम व्यापार कर रहे हैं।

वैल्यू म्यूचुअल फंड में वैल्यूएशन कीमत से ज्यादा महत्वपूर्ण होता है।

किसी भी टोपियां के साथ कोई प्रतिबंध नहीं है इसलिए वैल्यू म्यूचुअल फंड कहीं भी उतना ही आगे बढ़ सकते हैं जितना उन्हें पसंद है ।

यह कंपनियों में निवेश यह लगता है कि वर्तमान में बहुत आकर्षक कीमतें हैं, लेकिन मजबूत बुनियादी बातों के साथ ।

अन्य इक्विटी म्यूचुअल फंड के विपरीत, एक वैल्यू फंड में खरीद और होल्ड रणनीति नहीं है बल्कि एक खरीद और बिक्री रणनीति है।

वैल्यू फंड कैसे काम करता है?

एक मूल्य निधि कंपनियों की तलाश में है:

कि एक अस्थाई कठिन अवधि के माध्यम से जा रहे है और इस तरह उनके आंतरिक मूल्य से नीचे कीमतों पर व्यापार ।

जो प्रबंधन परिवर्तनों से गुजर रहे हैं ।

कि उभर रहे है और निकट भविष्य में यथास्थिति को चुनौती देने और आकर्षक मूल्यांकन पर व्यापार के रूप में देखा जा सकता है ।

जो अपने कारोबार की चक्रीय प्रकृति के कारण सबसे नीचे कारोबार कर रहे हैं।

हालांकि सभी कंपनियों के लिए एक आम अपेक्षित यह है कि वे मौलिक रूप से मजबूत होने की जरूरत है ।

कौन केनरा रोबेको वैल्यू फंड पर विचार कर सकता है?

निवेशक जो मूल्य निवेश की मांग कर रहे हैं और विभिन्न बाजार चक्रों में तंग बैठने का धैर्य रखते हैं। निवेशक उच्च जोखिम समायोजित रिटर्न वाले फंड की तलाश में हैं। 3 साल के न्यूनतम समय क्षितिज वाले निवेशक। निवेशकों को मूल्यवान व्यवसायों और पोर्टफोलियो विविधीकरण के तहत देख रहे हैं ।

कैनरा रोबेको वैल्यू फंड कैसे काम करेगा?

केनरा रोबेको वैल्यू फंड कंपनियों के लिए बाहर दिखेगा कि: जगह में एक मजबूत प्रबंधन है। मजबूत कमाई का प्रदर्शन कर चुके हैं। भविष्य में भी मजबूत कमाई जारी रखने की क्षमता रखें। सरल व्यवसाय है कि समझने के लिए आसान कर रहे हैं। कोई ऋण के लिए थोड़ा है ।

जब आप म्यूचुअल फंड में निवेश करना शुरू करते हैं तो कॉन्ट्रा या वैल्यू फंड कभी भी आपकी पहली योजना नहीं होनी चाहिए।

अधिकांश निवेशकों को मूल्य और कॉन्ट्रा फंड के लिए एक म्यूचुअल फंड योजना पर बाहर लापता होने के डर से अधिक देखने के बजाय वास्तव में पता किया जा रहा है कि क्या इन फंडों को अपने मौजूदा पोर्टफोलियो में कुछ भी नया जोड़ रहे हैं ।

विविधीकरण आपके द्वारा आयोजित योजनाओं की संख्या के बजाय किसी योजना के कामकाज और उद्देश्य को समझने के बारे में अधिक है ।

ऐसी योजनाओं में केवल इसलिए निवेश न करें क्योंकि आप कर सकते हैं, निवेश करें क्योंकि आप जानते हैं कि वे कैसे काम करते हैं और क्या वे आपके लक्ष्यों के लिए काम करेंगे।

केनरा रोबेको वैल्यू फंड में कौन निवेश कर सकता है?

निम्नलिखित व्यक्ति पात्र हैं और योजना की इकाई (ओं) में सदस्यता के लिए आवेदन कर सकते हैं: निवासी वयस्क व्यक्ति या तो अकेले या संयुक्त रूप से (तीन से अधिक नहीं) या किसी या उत्तरजीवी आधार पर;

नाबालिग (केवल पहले और एकमात्र धारक के रूप में) एक प्राकृतिक अभिभावक के माध्यम से (यानी पिता या मां, जैसा कि मामला हो सकता है) या एक अदालत ने कानूनी अभिभावक नियुक्त किया। मामूली निवेश के साथ कोई संयुक्त होल्डिंग नहीं होगी;

प्रवास के आधार पर या गैर-प्रत्यावर्तन के आधार पर विदेश में रहने वाले अनिवासी भारतीय (एनआरआई)/भारतीय मूल के व्यक्ति (पीआईओ)/ओवरसीज सिटीजन ऑफ इंडिया (ओसीआई);

इस प्रकार के अन्य श्रेणी के व्यक्ति को निवेश करने की अनुमति दी जाती है और जैसा कि एएमसी/ट्रस्टी द्वारा समय-समय पर निर्दिष्ट किया जा सकता है ।

by Ashok Kumar | Jul 15, 2021 | unclaimed fund

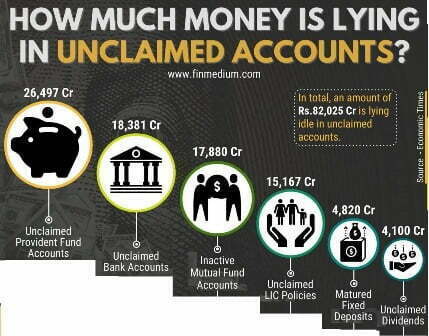

विभिन्न कल्याण और जागरूकता निधिएं हैं जहां विभिन्न खातों से लावारिस धन ले जाया जाता है । खाताधारक और पॉलिसीधारक इन फंडों से सीधे अपना पैसा क्लेम कर सकते हैं।

बैंक फिक्स्ड डिपॉजिट, पीपीएफ, ईपीएफ और म्यूचुअल फंड, अन्य लोगों के अलावा, भारत में सबसे लोकप्रिय बचत और निवेश योजनाओं में से कुछ हैं। भले ही पिछले कुछ सालों में म्यूचुअल फंड में निवेश बढ़ा है, लेकिन कुछ अन्य निवेश योजनाएं पिछले कुछ समय से लोकप्रिय रही हैं। निवेशक लंबे समय से इन योजनाओं में निवेश कर रहे हैं, और कई खाताधारक इन निवेशों के रास्ते में कई खाते भी रखते हैं।

हालांकि, लंबे निवेश कार्यकाल, या/और कई खातों होने के कारण, कई लोग अपनी बचत और निवेश के बारे में भूल जाते हैं । विशेषज्ञों का कहना है, ऐसा होने वाले सबसे आम कारणों में से एक यह है कि इन खातों या नीतियों को किसी ने लंबे समय पहले बनाया या खरीदा था, और लोग उनके बारे में भूल गए होंगे । हालांकि पैसे रखने वाले संस्थानों को एक निश्चित अवधि के बाद खाताधारक के संपर्क में आना होता है, लेकिन ज्यादातर का दावा है कि वे कई ग्राहकों से संपर्क करने या संपर्क करने में असमर्थ हैं क्योंकि पिछले कुछ वर्षों में उनका पता और संपर्क विवरण बदल गया है और संस्था के साथ अपडेट नहीं हैं ।

इस लावारिस धन को एक निश्चित अवधि के बाद एक अलग सरकारी धन में ले जाया जाता है। विभिन्न कल्याणकारी और जागरूकता निधिएं हैं जहां ऐसे खातों से लावारिस धन को स्थानांतरित कर दिया जाता है । खाताधारक और पॉलिसीधारक इन फंडों से सीधे अपने पैसे का दावा कर सकते हैं। मसलन, बैंक फिक्स्ड डिपॉजिट से लावारिस पैसा डिपॉजिटर एजुकेशन एंड अवेयरनेस फंड (बहरा), लावारिस इंश्योरेंस, पीपीएफ और ईपीएफ का पैसा सीनियर सिटीजन वेलफेयर फंड (एससीडब्ल्यूएफ) में ले जाया जाता है और म्यूचुअल फंड और स्टॉक से लावारिस पैसा इन्वेस्टर एजुकेशन एंड प्रोटेक्शन फंड (आईईपीएफ) में चला जाता है ।

जानिए, आपका लावारिस धन (Unclaimed Money) कहां है:

जमाकर्ता शिक्षा और जागरूकता कोष (बहरा) Depositor Education and Awareness Fund (DEAF)

बधिरों में ऐसे बैंक जमा होते हैं जो 10 साल से लावारिस बने हुए हैं । इसका गठन 2014 में हुआ था और पिछले 10 साल या उससे अधिक समय से चल रहे किसी भी बैंक खाते से लावारिस पैसा 10 साल की समाप्ति से 3 महीने के भीतर इस फंड में ट्रांसफर कर दिया जाता है।

बधिर योजना जमाकर्ताओं के हितों और उनकी जागरूकता का समर्थन करने के लिए इन निधियों का उपयोग करती है । निवेशक 10 साल की अवधि खत्म होने के बाद भी अपने पैसे का दावा कर सकते हैं। वे बधिर खाते में ट्रांसफर होने के बाद राशि का दावा भी कर सकते हैं। ऐसा होने पर बैंक खाताधारक को पैसा चुकाएगा, जिसे बधिरों द्वारा बैंक को वापस कर दिया जाएगा।

_____________________________________________________________________

Also Read:

10-15% का एक स्थिर रिटर्न प्राप्त करें -Short Term Safe Plan

————————————————————————————————–

सीनियर सिटीजन वेलफेयर फंड (एससीडब्ल्यूएफ) Senior Citizen’s Welfare Fund (SCWF)

एससीडब्ल्यू फंड पीपीएफ, पोस्ट ऑफिस बचत खातों, ईपीएफ, आरडी खातों और इसी तरह के अन्य खातों से लावारिस जमा रखता है। इस कल्याण कोष का गठन 2015 में उत्पादक उद्देश्य और समाज के सामान्य कल्याण के लिए बेकार पड़ी लावारिस निधियों का उपयोग करने के लिए किया गया था। आमतौर पर किसी निवेश की परिपक्वता के बाद या कार्यकाल समाप्त होने के बाद, लावारिस धन स्थानांतरित करने से पहले बीमाकर्ता खाताधारकों/नामांकित व्यक्ति से संपर्क करते हैं।

उदाहरण के लिए, बीमा राशि के मामले में, यदि धन नियत तिथि से 10 वर्ष के अंत में लावारिस रहता है, तो इसे वरिष्ठ नागरिक कल्याण कोष में स्थानांतरित कर दिया जाता है। लाभार्थी अपनी नीतियों के तहत मिलने वाले पैसे का दावा सीनियर सिटीजन वेलफेयर फंड (एससीडब्ल्यूएफ) में ट्रांसफर की तारीख से 25 साल तक कर सकेंगे।

हालांकि, यदि एससीडब्ल्यू फंड में स्थानांतरित होने के बाद 25 वर्ष की अवधि तक दावे नहीं किए गए हैं, तो वित्त अधिनियम, 2015 की धारा 126 के संदर्भ में ऐसी लावारिस राशि केंद्र सरकार को हस्तांतरित की जाती है। वित्त मंत्रालय के अनुसार वरिष्ठ नागरिक कल्याण कोष से मिलने वाली धनराशि का उपयोग वरिष्ठ नागरिकों के लाभ के लिए किया जाता है।

निवेशक शिक्षा और संरक्षण कोष (आईईपीएफ) Investor Education and Protection Fund (IEPF)

आईईपीएफ लावारिस लाभांश और अवैतनिक धन रखता है जो वर्षों से लावारिस बना हुआ है । अवैतनिक धन और लावारिस लाभांश के आसपास पड़ा निवेशक शिक्षा और संरक्षण कोष में स्थानांतरित हो, 7 साल के बाद । निवेशक शिक्षा और संरक्षण कोष की अपनी सरकार द्वारा संचालित वेबसाइट है, iepf.gov.in । यह वेबसाइट निवेशकों की जागरूकता और उनके हितों की सुरक्षा के लिए समर्पित है। निवेशक वेबसाइट पर जा सकते हैं, और यह जांच सकते हैं कि क्या उनके पास कोई लावारिस पैसा पड़ा हुआ है।

अगर आपके या आपके दोस्तों के unclaimed लावारिस पैसे निकलने में कोई सपोर्ट चाहिए तो हमें लिख सकते है, हमारी टीम आपको पूरा सपोर्ट करेगी आपके पैसे निकलने में .

ईमेल कीजिये- [email protected]

by Ashok Kumar | Jul 2, 2021 | Insurance, Life Insurance

1. परिचय (Introduction):

• यह एक मानक तत्काल वार्षिकी योजना के दिशा निर्देशों के अनुसार है भारतीय बीमा नियामक एवं विकास प्राधिकरण (आईआरडीएआई), जो सभी जीवन बीमा कंपनियों में एक ही नियम और शर्तें प्रदान करता है ।

• पॉलिसीधारक के पास दो से वार्षिकी के प्रकार का चयन करने का विकल्प है, एकमुश्त राशि के भुगतान पर उपलब्ध विकल्प।

• पॉलिसी की शुरुआत में वार्षिकी दरों की गारंटी दी जाती है और वार्षिकियां वार्षिकी के जीवन काल में देय हैं।

————————

वार्षिकी विकल्प Annuity Options:

इस योजना के तहत उपलब्ध वार्षिकी विकल्प के रूप में कर रहे हैं:

विकल्प I: खरीद मूल्य के 100% की वापसी के साथ जीवन वार्षिकी।

विकल्प II: संयुक्त जीवन अंतिम उत्तरजीवी वार्षिकी 100% की वापसी के साथ अंतिम उत्तरजीवी की मृत्यु पर खरीद मूल्य। वार्षिकी विकल्प एक बार चुना नहीं बदला जा सकता है

————————–

लाभ Benefits:

उपरोक्त विकल्पों के तहत देय लाभ

Option- 1 – a) फिक्स पेंशन जिंदगी भर मिलता रहेग। जो आपने ऑप्शन लिया है। Monthly, Quarterly, Half Yearly or Yearly

b) पालिसी धारक के मृत्यु पर, पेंशन भुगतान बंद हो जाएगा तुरंत 100% पैसा नामांकित व्यक्ति (ओं) /कानूनी उत्तराधिकारी देय होगा।

Option 2- a) फिक्स पेंशन जिंदगी भर मिलता रहेग। जो आपने ऑप्शन लिया है। Monthly, Quarterly, Half Yearly or Yearly |आपके नहीं रहने पर वही पेंशन राशि आपके पत्नी को जिंदगी भर मिलेगा

b) दोनों पालिसी धारक के नहीं रहने पर पेंशन भुगतान बंद हो जाएगा तुरंत 100% पैसा नामांकित व्यक्ति (ओं) /कानूनी उत्तराधिकारी देय होगा।

—————————–

Eligibility Criteria:पात्रता मानदंड:

i.प्रवेश पर न्यूनतम आयु: 40 वर्ष (पूर्ण)

ii.प्रवेश पर अधिकतम आयु: 80 वर्ष (पूर्ण)

- कम से कम पेंशन कितना होना चाहिए

मासिक – 1000

त्रि मासिक – 3000

छमाही – 6000

सालाना – 12000

- Maximum Purchase Price: No Limit

नोट:

1) संयुक्त पेंशन , यानी विकल्प द्वितीय, जीवनसाथी के साथ ही लिया जा सकता है।

2) संयुक्त पेंशन विकल्प के लिए, पति या पत्नी की उम्र भी न्यूनतम प्रवेश आयु के अधीन (i) और अधिकतम प्रविष्टि में निर्दिष्ट

ऊपर (ii) होना जरुरी है।

———————————-

LIC सरल पेंशन योजना – प्लान 862

पेंशन भुगतान का तरीका:

उपलब्ध पेंशन वार्षिक, छमाही, त्रैमासिक, और मासिक में देय होगी

भुगतान 1 वर्ष, 6 महीने, 3 महीने और 1 महीने के बाद आप फिक्स कर सकते है।

उदाहरण के लिए

आप चाहते है की पालिसी आज ले लू और पेंशन एक साल के बाद शुरू हो, तो आप ऐसा कर सकते है, उससे आपको इंट्रेस्ट कुछ ज्यादा मिलेगा।

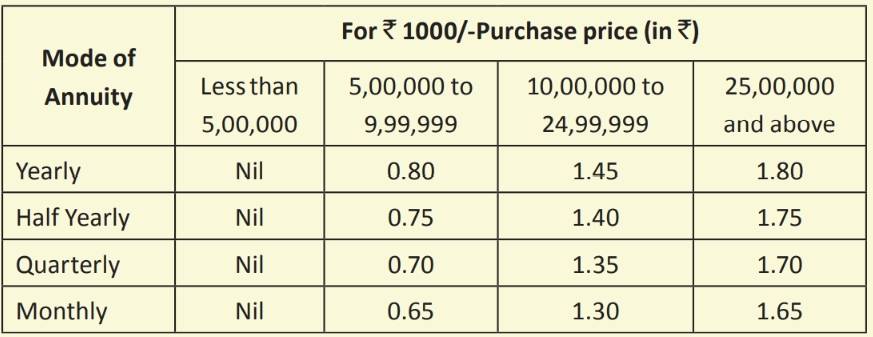

इस योजना के तहत निम्नलिखित प्रोत्साहन उपलब्ध हैं:

i. अगर आप हायर अमाउंट की पालिसी करते है तो आपको पेंशन इंट्रेस्ट ज्यादा मिलेगा। जिसका चार्ट निचे दिया है

उदाहरण:

आप 10 लाख पेंशन के लिए जमा करना चाहते है और आपकी उम्र 60 साल है। पत्नी की उम्र 55 साल है

Option 1- फिक्स पेंशन जिंदगी भर Rs.51650/-

Option 2- फिक्स पेंशन जिंदगी भर Rs. 51150/-

——————-

सरेंडर वैल्यू- Surrender Value:

पॉलिसी से छह महीने के बाद किसी भी समय आत्मसमर्पण किया जा सकता है। लेकिन सरेंडर केवल गंभीर बीमारियों के होने पर ही करवा सकते है।

मैक्सिमम सरेंडर अमाउंट 95 % दिया जायेगा, लेकिन अगर लोन लिया है तो उसको हटा कर बाकि जितना बचा होगा।

————————-

Policy LOAN-

1-पॉलिसी ऋण – पालिसी लेने की तारीख से छह महीने के बाद किसी भी समय ले सकते है।

2-पॉलिसी के तहत दिए जा सकते हैं कि ऋण की अधिकतम राशि ऐसी होगी राशि 50% से अधिक नहीं है

3-1 मई से शुरू होने वाली 12 महीनों की अवधि के दौरान स्वीकृत ऋण के लिए, 2021 से 30 अप्रैल, 2022 तक लागू ब्याज दर 8.44% प्रति के लिए प्रभावी होगा।

————————-

टैक्स- TAX

इनकम टैक्स आपके इनकम स्लैब के अनुसार होगा।

————————-

फ्री लुक पीरियड:- Free Look Period:

आप पालिसी लेने के 15 दिन के अंदर पालिसी कैंसिल कर सकते है। अगर आपने ऑनलाइन लिया है उसे 30 दिन का समय मिलता है।

————————

नकली फोन कॉल और फर्जी से सावधान रहें/ धोखाधड़ी की पेशकश IRDAI बीमा पॉलिसियों को बेचने, घोषणा करने जैसी गतिविधियों में शामिल नहीं है प्रीमियम का बोनस या निवेश। सार्वजनिक इस तरह के फोन कॉल प्राप्त कर रहे है पुलिस के अनुरूप मुकदमा दर्ज करने का अनुरोध किया।

by Ashok Kumar | Jun 29, 2021 | Shares

Apollo Tyres Ltd- Dividend Details

मार्च 2021 को समाप्त वर्ष के लिए अपोलो टायर्स ने 3.5 रुपये प्रति शेयर की राशि 350.00% का इक्विटी लाभांश घोषित किया है। 226.45 रुपये के मौजूदा शेयर मूल्य पर यह 1.55% की लाभांश उपज में परिणाम है।

कंपनी के पास एक अच्छी लाभांश ट्रैक रिपोर्ट है और पिछले 5 वर्षों के लिए लगातार लाभांश की घोषणा की है।

5 मिनट में भारत का नंबर 1 डीमैट खाता खोलने के लिए यहां क्लिक करें

|

| Announcement Date | Effective Date | Dividend Type | Dividend(%) | Remarks |

| 12/05/2021 | 15/07/2021 | Final | 350% | Rs.3.5000 per share(350%)Final Dividend |

| 24/02/2020 | 04/03/2020 | Interim | 300% | Rs.3.0000 per share(300%)Interim Dividend |

| 09/05/2019 | 23/07/2019 | Final | 325% | Rs.3.2500 per share(325%)Final Dividend |

| 10/05/2018 | 18/07/2018 | Final | 300% | Rs.3.0000 per share(300%)Final Dividend |

| 05/05/2017 | 27/06/2017 | Final | 300% | Rs.3.0000 per share(300%)Dividend |

| 11/05/2016 | 01/08/2016 | Final | 200% | Rs.2.0000 per share(200%)Dividend |

| 12/05/2015 | 04/08/2015 | Final | 200% | Rs.2.0000 per share(200%)Dividend |

| 15/05/2014 | 17/07/2014 | Final | 75% | Rs.0.7500 per share(75%)Final Dividend |

| 10/05/2013 | 18/07/2013 | Final | 50% | Rs.0.5000 per share(50%)Final Dividend |

| 10/05/2012 | 30/07/2012 | Final | 50% | |

| 11/05/2011 | 26/07/2011 | Final | 50% | |

| 31/05/2010 | 14/07/2010 | Final | 75% | |

| 04/05/2009 | 29/06/2009 | Final | 45% | |

| 09/05/2008 | 27/06/2008 | Final | 50% | AGM |

| 12/03/2007 | 23/03/2007 | Interim | 45% | |

| 05/05/2006 | 21/08/2006 | Final | 45% | AGM |

| 07/06/2005 | 29/06/2005 | Final | 45% | AGM |

| 19/05/2004 | 28/06/2004 | Final | 45% | AGM |

| 09/05/2003 | 30/06/2003 | Final | 45% | AGM |

| 27/06/2002 | 28/08/2002 | Final | 45% | AGM |

| 28/06/2001 | 14/08/2001 | Final | 40% | AGM |

| 27/03/2000 | | Interim | 50% | |

| 30/07/1999 | | Final | 40% | AGM & Dividend |

| 24/06/1998 | | Final | 40% | |

| 11/06/1997 | | Final | 40% |