No Results Found

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

LIC Jeevan Labh Plan: आज हम LIC का एक ऐसा प्लान देखेंगे जिसे लेने के बाद में आपको 9 साल तक कोई भी क़िस्त भरनी ही नहीं है। इस प्लान की सबसे बड़ी खास बात यह है कि जितने टाइम तक यह पॉलिसी चलती है उससे कम समय तक ही हमें अपना प्रीमियम जमा करना होता है।

इस प्लान को जो Minimum Age of Entry है वह 8 साल है और अगर आप इस प्लान को लेना चाहते हैं तो यह आपको अलग-अलग टर्म पर मिलता है। जैसे अगर आप मान लीजिए इस प्लान को 16 साल के लिए लेते हैं तो आपको सिर्फ 10 साल ही प्रीमियम यानि कि किस्ते देनी है 6 साल तक आपको किस्ते नहीं देनी है। अगर आप 21 साल के लिए इस प्लान को लेते हैं तो 15 साल ही आपको किस्ते देनी है, बाकि के जो 6 साल है उसमे क़िस्त आपको नहीं देने हैं। अगर 25 साल के लिए आप इस प्लान को लेते हैं तो सिर्फ 16 ही आपको किस्ते देने हैं यानि कि 9 साल आपको किस्ते देनी ही नहीं है।

Basic Sum Assured इस प्लान के लिए 2 लाख रुपये है मिनिमम। और मैक्सिमम आप जितना चाहे ले सकते हैं। मान लीजिए अगर आप इस प्लान को 16 साल के लिए लेते हैं तो मैक्सिमम ऐज 59 Years होनी चाहिए। अगर आप 21 साल के लिए लेते हैं तो 54 Years होनी चाहिए। और अगर आप 25 साल के लिए इस प्लान को लेते हैं तो 50 Years आपकी मैक्सिमम ऐज होनी चाहिए। जो भी प्रीमियम आपका कैलकुलेट होकर आएगा, उसे अगर आप सालाना एक साथ छुपाते हैं तो आपको 2% की एक्स्ट्रा छूठ मिल जाती है और अगर आप हाफ इयरली छुपाते हैं यानि कि अर्धवार्षिक, तो आपको 1% की एक्स्ट्रा छूठ मिल जाती है। अगर आप हर 3 महीने में या हर महीने अपना प्रीमियम चुकाते हैं तो फिर आपको एक्स्ट्रा छूठ नहीं मिलती है। लोन की अगर हम बात करें तो 3 साल पुरे होने के बाद में आप इसमें लोन ले सकते हैं।

तो दोस्तो, LIC का यह एक शानदार प्लान है जिसको LIC के अंदर सबसे ज्यादा बेचा जाता है। यह एक नॉन लिंक्ड प्लान है यानि कि यह किसी भी तरीके से शेयर मार्केट से लिंक्ड नहीं है। LIC के इस प्लान का नाम है LIC Jeevan Labh Plan, इस प्लान के अंदर आप जो भी पैसा जमा करेंगे वह टैक्स की धारा 80C के तहत आप छूठ के दायरे में भी ले सकते हैं और मैचुरिटी पर मिलने वाला अमाउंट भी टैक्स की धारा 10(10d) के तहत बिलकुल टैक्स फ्री होता है।

Example:

Age – 20 Years

Policy Term – 25 Years

Premium – 16 Years

Yearly Premium – Rs. 54,500

Total Premium – Rs. 8,75,000

Maturity – 32,40,000

इस प्लान के अंदर आपका लाइफ कवर भी होता है यानि अगर पॉलिसीधारक की मौत हो जाती है तो सम एश्योर्ड का अमाउंट नार्मल लाइफ कवर में दे दिया जाता है। और अगर बाई चांस उस व्यक्ति की डेथ एक्सीडेंट की थ्रू हो जाती है तो डबल बेनिफिट इसके अंदर उनके नॉमिनी को दिया जाता है। और जैसे-जैसे पॉलिसी का टाइम बीतता जाता है वैसे-वैसे यह जो लाइफ कवर है चाहे वो नार्मल लाइफ कवर हो या एक्सीडेंटल लाइफ कवर हो दोनों का अमाउंट बढ़ता चला जाता है।

Also Read:

1 -LIC आधार स्तंभ पॉलिसी में रोजाना 43 रुपये का निवेश कर पाएं 3 लाख 60 हजार, जानें पूरी प्लान

2 -LIC Jeevan Labh पॉलिसी में रोजाना 280 रुपये का निवेश कर, पाएं 20 लाख, जानें क्या है ये पूरा प्लान

इस प्लान को लेने के लिए LIC की ऑफिसियल वेबसाइट पर जाकर ले सकते हैं या किसी एजेंट द्वारा भी इस प्लान को ले सकते हैं। इसके अंदर आपको राइडर्स भी अवेलेबल मिलेंगे एक्सीडेंटल डेथ और डिसेबिलिटी बेनिफिट राइडर इसके अंदर अवेलेबल है और टर्म राइडर भी इसके अंदर आपको देखने को मिलेगा।

तो अगर आप इस प्लान को लेते हैं तो आपको ग्रेस पीरियड भी इसके अंदर मिलता है 30 दिन का अगर आप इयरली, हाफ इयरली या क्वार्टरली अपना मोड ऑफ़ पेमेंट चूस करते हैं। और मंथली अगर आप आप अपना मोड ऑफ़ पेमेंट चूस करते हैं तो फिर आपको ग्रेस पीरियड इसके अंदर 15 दिन का मिलता है। सरेंडर का भी ऑप्शन यहाँ पर अवेलेबल है यानि कि अगर आपको यह पॉलिसी अच्छी नहीं लगती है तो फिर आप सरेंडर भी कर सकते हैं। सरेंडर अगर आप 3 साल बाद करेंगे तो जितना भी आपने प्रीमियम दिया है वह प्रीमियम आपको वापस लौटा दिया जाएगा।

LIC की यह पॉलिसी सबसे ज्यादा बिकने वाली पॉलिसी में से एक है। इस प्लान का नाम LIC Jeevan Labh Plan है और इसका टेबल नंबर 836 है।

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

LIC Dhan Sanchay (865) in Hindi: आज हम बात करने वाले हैं, LIC के नए प्लान धन संचय के बारे में . जिसका टेबल नंबर 865 है। LIC ने 14 जून 2022 को इस प्लान को लॉन्च किया है। यह एक बिलकुल ही अलग टाइप का प्लान है। इस प्लान में बहुत सारे प्लान्स उपलब्ध हैं लेकिन यह प्लान काम कैसे करता है चलिए जानते हैं।

इस प्लान में सिंगल प्रीमियम, रेगुलर प्रीमियम और लिमिटेड प्रीमियम तीनों ऑप्शन उपलब्ध है।यदि आप सिंगल प्रीमियम का ऑप्शन लेते हैं तो इस पॉलिसी को लेने के बाद कुछ समय तक आप वेट करते हैं उसके बाद आपको डिफाइंड पीरियड के लिए एक रेगुलर इनकम मिलता है उसके बाद आपको मचुरिटी का भुगतान होता है।

यदि आप रेगुलर या लिमिटेड प्रीमियम पेमेंट का ऑप्शन लेते हैं तो इस पॉलिसी को लेने के बाद प्रीमियम पेमेंट टर्म तक आप प्रीमियम भरते हैं और प्रीमियम पेमेंट टर्म खत्म होने के बाद आपको डिफाइंड पीरियड के लिए रेगुलर इनकम मिलने लगता है। और उसके बाद आपको अंत में मैचुरिटी का भी भुगतान हो जाता है। साथ ही साथ इस पॉलिसी में डेथ बेनिफिट भी मिल जाती है। मतलब इस पॉलिसी के अंतर्गत रिस्क की कवरेज, रेगुलर इनकम और मैचुरिटी तीनों बेनिफिट ठीक एक साथ मिलते हैं।

यह प्लान 4 ऑप्शंस में उपलब्ध हैं –

Option A: level Income Benefit – इस ऑप्शन में पुरे पेआउट पीरियड में जो रेगुलर इनकम मिलेगा वह सेम रहेगा बेनिफिट का अमाउंट चेंज नहीं होगा।

Option B: Increasing Income Benefit – इस ऑप्शन में पेआउट पीरियड में जो रेगुलर इनकम मिलेगा वह हर साल 5% से बढ़ता जाएगा। यह 5% सिंपल रेट ऑफ़ इंटरेस्ट से बढ़ेगा।

ऑप्शन A और ऑप्शन B रेगुलर और लिमिटेड प्रीमियम पेमेंट के ऑप्शन के लिए है।

सिंगल प्रीमियम पेमेंट के लिए भी 2 ऑप्शन है –

Option C: Single Premium Level Income Benefit – इसमें पुरे पेआउट पीरियड में जो रेगुलर इनकम मिलेगा वह सेम रहेगा। यह बिलकुल ऑप्शन A की तरह काम करेगा। फर्क सिर्फ इतना है कि इसमें आप प्रीमियम एक बार भरते हैं।

Option D: Single Premium Enhanced Cover with Level Income Benefit – इसमें पेआउट पीरियड में जो रेगुलर इनकम मिलेगा वह सेम रहेगा लेकिन इसमें लाइफ की जो कवरेज होती है वह तीनों ऑप्शन से काफी ज्यादा होती है।

पॉलिसी लेते समय सबसे पहले आपको इनमें से एक ऑप्शन का चुनाव करना होगा। एक बात का ध्यान रखे, एक बार आपने जो ऑप्शन choose किया उसे आप बाद में चेंज नहीं कर सकते

Also Read :

1 -LIC पॉलिसी में रोजाना 280 रुपये का निवेश कर, पाएं 20 लाख, जानें क्या है ये पूरा प्लान

2 -LIC जीवन शांति पॉलिसी में एकमुश्त निवेश कर पा सकते हैं हर महीने 4 लाख रुपये पेंशन, जीवनभर मिलता रहेगा फायदा

——————————————————————————————————

| Option A | Option B | Option C | Option D | |

| Minimum Age | 3 Years | |||

| Maximum Age | 50 Years | 50 Years | 65 Years | 40 Years |

| Minimum Maturity Age | 18 Years | |||

| Maximum Maturity Age | 65 Years | 65 Years | 80 Years | 55 Years |

| Policy Term | 10 & 15 Years | 5, 10 & 15 Years | ||

| Payout Period | Equal to PPT | Equal to Policy Term | ||

| Minimum Premium | INR 30,000 | INR 2,00,000 | ||

| Maximum Premium | No Limit | |||

| Minimum Sum Assured on Death | 3.30 Lacs | 3.30 Lacs | 2.50 Lacs | 22.00 Lacs |

| Premium Payment Term | For 10 Year Policy Term: 5 & 10 YearsFor 15 Year Policy Term: 5, 10 & 15 Yeras |

Guaranteed Income Benefit (GIB): GIB आपको इयरली, हाफ इयरली, क्वार्टरली या मंथली मोड में मिलेगा जो आपने पॉलिसी लेते समय चूस किया होगा। पहली GIB मैचुरिटी की डेट पर मिलेगी और उसके बाद जो पेआउट मोड पॉलिसी होल्डर ने चूस किया होगा उस हिसाब से उसे मिलती रहेगी।

Guaranteed Terminal Benefits (GTB): GTB लम्पसम के रूप में GIB के लास्ट इंस्टालमेंट के साथ पे होगा और इसी के साथ पॉलिसी वही खत्म हो जाएगी। अगर पेआउट पीरियड में लाइफ अश्योर्ड की डेथ हो जाती है तो GIB और GIB का बेनिफिट उसके नॉमिनी को मिलेगा।

मोड ऑफ़ प्रीमियम पेमेंट की बात करे तो सिंगल प्रीमियम में एक ही बार में और रेगुलर या लिमिटेड प्रीमियम में इयरली, हाफ इयरली, क्वार्टरली, मंथली या एसएसएस (SSS) से पे हो सकता है।

ससरेंडर की बात करे तो रेगुलर या लिमिटेड प्रीमियम पेमेंट ऑप्शन में पॉलिसी 2 साल का प्रीमियम जमा करने के बाद कभी भी सरेंडर हो सकती है। वही सिंगल प्रीमियम ऑप्शन में पॉलिसी कभी भी सरेंडर हो सकती है।

लोन फैसिलिटी रेगुलर या लिमिटेड प्रीमियम पेमेंट ऑप्शन में 2 साल बाद अवेलेबल है। वही सिंगल प्रीमियम पेमेंट ऑप्शन में पॉलिसी लेने के 3 महीने बाद लोन फैसिलिटी अवेलेबल है।

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

पिछले कुछ सालों से दिक्कतों का सामना कर रहे प्राइवेट बैंक यस बैंक (Yes Bank) के लिए अच्छे दिन आने के संकेत मिल रहे हैं। यस बैंक में कई निवेशकों द्वारा हिस्सेदारी खरीदने की इच्छा जताई गई है। CNBC-TV18 ने सूत्रों के हवाले से बताया कि वाशिंगटन स्थित निजी इक्विटी फर्म कार्लाइल ग्रुप (Carlyle Group) कन्वर्टिब डेट रूट (convertible debt route) के जरिये यस बैंक में 10 प्रतिशत हिस्सेदारी हासिल करना चाहता है।

इस प्राइवेट इक्विटी कंपनी को convertible debt route पर हिस्सेदारी देने पर विचार किया जा सकता है। इसके पीछे की एक वजह ये भी है कि भारतीय स्टेट बैंक (State Bank of India (SBI) की मार्च 2023 तक यस बैंक में 26 प्रतिशत हिस्सेदारी होनी चाहिए।

चैनल के मुताबिक कार्लाइल ग्रुप एफपीआई (FPI) की बजाय प्रत्यक्ष विदेशी निवेश (foreign direct investment (FDI) के जरिए निवेश करने की योजना बना रहा है। विशेष रूप से, FEMA (Foreign Exchange Management Act) के नियमों में FDI के रूप में पात्र होने के लिए न्यूनतम 10 प्रतिशत हिस्सेदारी खरीदने की आवश्यकता होती है।

जुलाई के मध्य में नए बोर्ड की बैठक होने पर बैंक द्वारा इस मामले को चर्चा के लिए उठाए जाने की उम्मीद है।

गौरतलब है कि नियमों के अनुसार किसी बैंक में 4.9 प्रतिशत हिस्सेदारी रखने के लिए विचाराधीन कंपनी को भारतीय रिजर्व बैंक (Reserve Bank of India (RBI) की मंजूरी लेनी होती है। इसके अलावा RBI किसी भी बैंक में व्यक्तिगत हिस्सेदारी को 10 प्रतिशत और बैंकों में वित्तीय संस्थाओं की हिस्सेदारी को 15 प्रतिशत पर सीमित करता है।

इस संबंध आई हुई पिछली रिपोर्टों में कहा गया था कि Carlyle यस बैंक में 3,750-4,500 करोड़ रुपये (50-60 करोड़ डॉलर) के निवेश पर विचार कर रहा है। रिपोर्ट्स उस समय सामने आई थीं जब यस बैंक प्राइवेट इक्विटी निवेशकों के साथ अपनी बैलेंस शीट को मजबूत करने के लिए 7,500-11,250 करोड़ रुपये (1-1.5 अरब डॉलर) जुटाने के लिए बातचीत कर रहा था। जबकि दो साल बाद इसे SBI के संरक्षण के तहत रखा गया था।

सीए रोवर होल्डिंग्स (CA Rover Holdings), जो कि Carlyle ग्रुप की एक कंपनी है। इसके पास दिसंबर 2021 की तिमाही में 2.920 करोड़ शेयर या एसबीआई कार्ड्स (SBI Cards) में 3.09 प्रतिशत हिस्सेदारी थी। ये कंपनी एक ब्लॉक ट्रेड के जरिये फर्म में अपनी पूरी हिस्सेदारी बेचना चाह रही थी। Carlyle Group एसबीआई कार्ड्स एंड पेमेंट्स सर्विसेज लिमिटेड में अपनी पूरी हिस्सेदारी एक ब्लॉक डील के जरिए 2,558 करोड़ रुपये में बेचेगा।

डिस्क्लेमर: (यहां मुहैया जानकारी सिर्फ सूचना हेतु दी जा रही है। यहां बताना जरूरी है कि मार्केट में निवेश बाजार जोखिमों के अधीन है। निवेशक के तौर पर पैसा लगाने से पहले हमेशा एक्सपर्ट से सलाह लें।

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

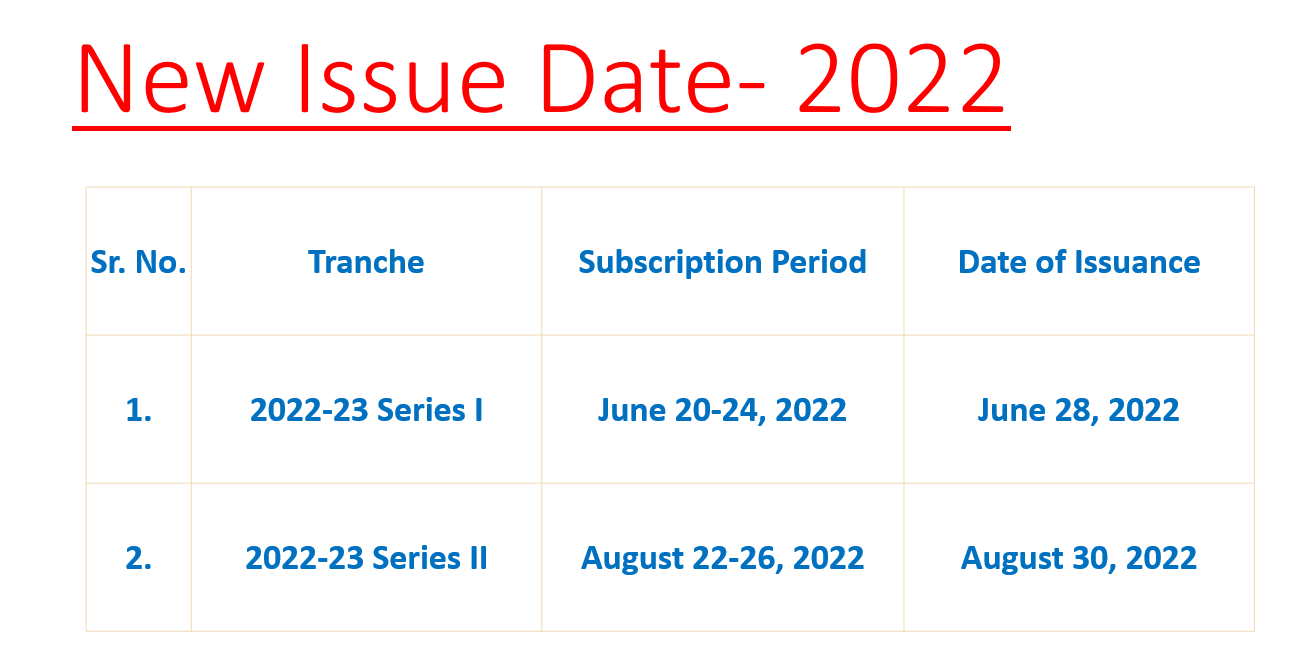

सस्ती कीमत पर गोल्ड में निवेश करना चाहते हैं तो खास मौका मिलने वाला है। दरअसल, 20 जून से केंद्र सरकार की सरकारी स्वर्ण बॉन्ड (एसजीबी) योजना 2022-23 की पहली सीरीज की शुरुआत हो रही है। इसके तहत 24 जून तक आप 5,091 रुपये प्रति ग्राम पर बॉन्ड की खरीदारी कर सकते हैं।

वहीं, ऑनलाइन या डिजिटल माध्यम से आवेदन और भुगतान करने वाले निवेशकों को 50 रुपये प्रति ग्राम छूट मिलेगी। इस तरह के निवेशकों के लिए गोल्ड बॉन्ड की कीमत 5,041 रुपये प्रति ग्राम होगी। आपको बता दें कि आप कम से कम 1 ग्राम और ज्यादा से ज्यादा 4 किलो गोल्ड बॉन्ड की खरीदारी कर सकते हैं।

गोल्ड की फिजिकल मांग को कम करने के इरादे से सबसे पहले योजना नवंबर 2015 में लाई गई थी। पिछले वित्त वर्ष 2021-22 में कुल 12,991 करोड़ रुपये मूल्य के 10 किस्तों में स्कीम के तहत बॉन्ड जारी किये गये थे। अब चालू वित्त वर्ष के लिए पहली सीरीज शुरू होने वाली है। स्वर्ण बॉन्ड योजना 2022-23 की दूसरी सीरीज आवेदन के लिए 22 से 26 अगस्त के दौरान उपलब्ध होगी।

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.

Indian markets have witnessed a massive correction due to increasing inflation, interest rate hikes and FII pulling out their investments. The Nifty 50 has corrected 12.45 % since April 2022 and is currently trading at 15,474.00 points. In a relatively weak market, here are some stock recommendations with an upside of up to 82%.

Axis Securities has a buy rating on the shares of CCL Products (India) Ltd.

Axis Securities has a buy rating on the shares of Praj Industries Ltd.

Axis Securities has a buy rating on the shares of Psp Projects Ltd.

ICICI Securities has a buy rating on the shares of JK Cement Ltd.

ICICI Securities has a buy rating on the shares of Tata Communications Ltd.

ICICI Securities has a buy rating on the shares of the State Bank of India.

The page you requested could not be found. Try refining your search, or use the navigation above to locate the post.